Bürger-und Soli-Entlastungen

+++ Jetzt schon TOP-Zinsen auch für 2021 sichern !! +++

Erhöhen Sie JETZT mit dem nun ENTFALLENDEN SOLIDARITÄTSZUSCHLAG Ihr persönliches GUTHABEN-KONTO .. >>> mit ausgewählten TOP-ZINS-KONTEN !

Das ist die Ausgangslage:

______________________________

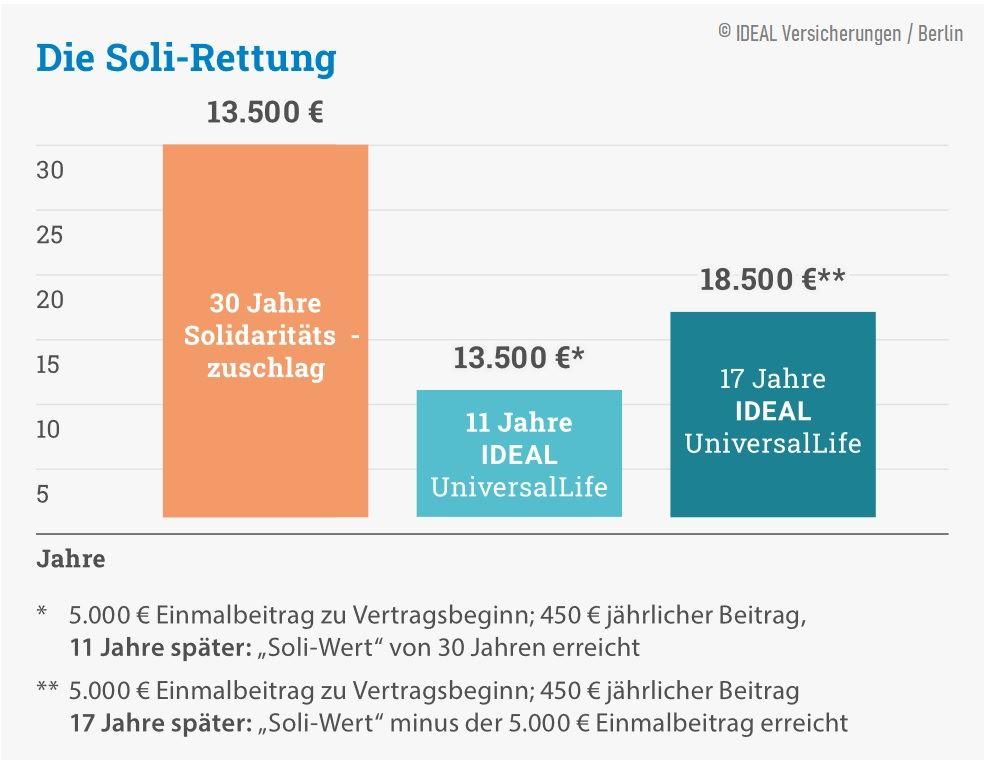

Schon mit einem durchschnittlichen Einkommen hat man als Single seit 1991 jedes Jahr ca. 450 € Solidaritätszuschlag abgeführt. Das machte (z.B.) in 30 Jahren 13.500 € !!

Aus dem Finanzministerium (BMF) waren dazu folgende Beispiele vorgelegt worden:

Singles: Ledige sozialversicherungspflichtige Arbeitnehmer zahlen ab 2021 keinen Soli mehr, wenn sie im Jahr nicht mehr als etwa 73 000 Euro brutto verdienen. Bis zu einem Einkommen von 109 000 Euro fällt nur noch ein Teil an, wer mehr verdient, zahlt wie bisher.

Familien ohne Kinder: Hier kommt es darauf an, ob beide Partner verdienen oder nur einer. Ein zusammen veranlagtes kinderloses Ehepaar, bei dem nur ein Partner verdient, wird bis zu einem Bruttolohn von etwa 136 000 Euro voll entlastet und bis rund 206 000 Euro teilweise. Wenn beide gleich viel verdienen, muss bis zu einem gemeinsamen Bruttolohn von rund 148 000 Euro kein Soli gezahlt werden. Ab etwa 219 000 Euro Jahresbruttolohn fällt der volle Zuschlag an.

Familien mit Kindern: Auch hier kommt es darauf an, ob beide Elternteile verdienen oder nicht. Bei einer Familie mit Alleinverdiener und zwei Kindern liegt die untere Grenze bei einem Bruttojahreslohn von circa 152 000 Euro, bis 221 000 Euro fällt nur ein Teil-Soli an. Wenn beide Eltern gleich viel verdienen, zahlen sie bis zu einem gemeinsamen Bruttojahreslohn von rund 164 000 Euro keinen Soli mehr, ab 234 000 Euro fiele er dann wieder voll an.

Selbständige Handwerker: Nach Rechnung des Ministeriums sind 88 Prozent der zur Einkommensteuer veranlagten Gewerbetreibenden vom Soli befreit. Das sind etwa 370 000 Personen, zum Beispiel selbstständige Handwerker. Weitere 27 000 müssen zumindest nicht mehr die volle Summe zahlen.

Unternehmen: Wer eine GmbH betreibt und dafür Körperschaftssteuer zahlt, ist von der Reform ausgenommen - das kritisiert etwa der Steuerzahlerbund.

Sparer: Auch wer gut verzinste Sparguthaben hat, muss auf Kapitaleinkünfte unter Umständen weiter Soli zahlen - nämlich dann, wenn er mehr als 801 Euro Zinsen im Jahr einstreicht. Das betrifft vor allem alte Verträge - denn heutzutage sind die Zinsen deutlich niedriger.

>>> HIER DIE VOLLSTÄNDIGE EINWERTUNG des Soli-Entfall-Gesetzes:

[ Quelle:https://www.manager-magazin.de/politik/deutschland/solidaritaetszuschlag-wer-von-der-teil-abschaffung-profitiert-a-1296426.html ]

Nehmen wir nun einmal an, ...

dass auch Sie - JETZT CLEVER agieren - und z.B. mit einem Einmalbeitrag von 5.000 € (z. B. weg von einem unrentablen Sparbuch) und dann folgenden einmal-jährlichen Einzahlungen - des nun entfallenen „Soli-Betrages“ i.H.v. z.B. 450 € - z.B. im *IDEAL Universal-Life-Produkt* starten, sind Sie innerhalb von 11 Jahren bei einem Auszahlungsgegenwert i.H.v. 13.500 € * ... und nach 17 Jahren hätten Sie mit 18.500 € * den gesamten Soli wieder zurückgeholt!

* [ Überschusslage nach Angabe des Versicherers aus 9.2020 - ohne Garantie für die Zukunft. Relevant sind immer allein die Aussagen in konkret berechneten und vorgelegten Angeboten mit Vertragsschluss! ]

* [ Überschusslage nach Angabe des Versicherers aus 9.2020 - ohne Garantie für die Zukunft. Relevant sind immer allein die Aussagen in konkret berechneten und vorgelegten Angeboten mit Vertragsschluss! ]

+++ Die besonderen HIGHLIGHTs des *IDEAL Universal-Life*-Produkts +++

+ 3,3% laufende Verzinsung *

++ Hohe Sicherheit durch klassische Anlagestrategie

+++ Absolute Flexibilität bei Einzahlungen und Entnahmen bis ins hohe Rentenalter

Was bringt das +++ PKV-Bürgerentlastungsgesetz +++ ?

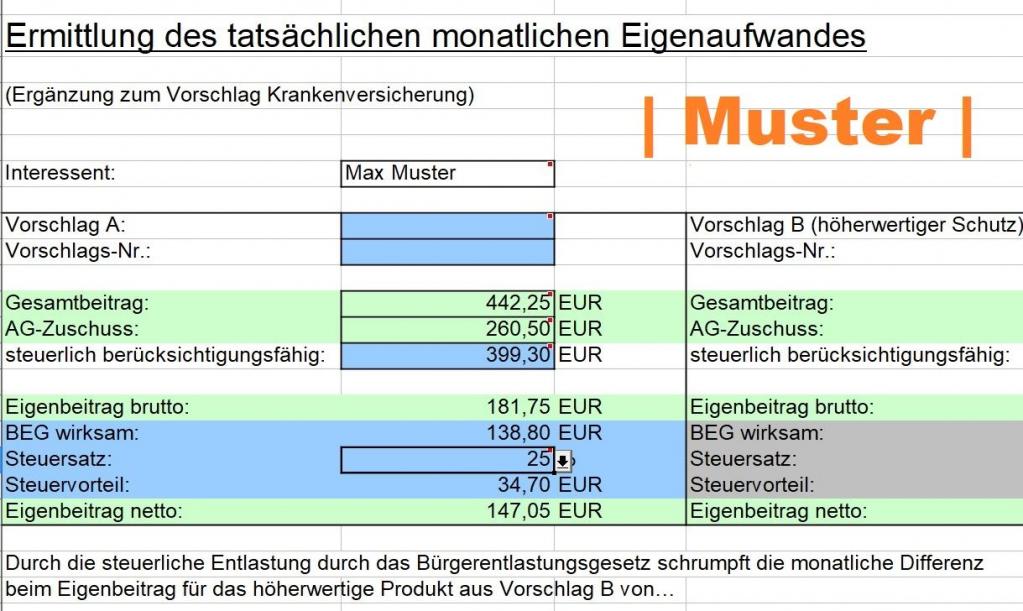

Hier können Sie zur Bestimmung Ihrer tatsächlichen Effektiv-Aufwendung zu Ihrer/einer PRIVATEN KRANKEN-VOLL-VERSICHERUNG nach dem PKV-BÜRGERENTLASTUNGSGESETZ

>>> Ihren voraussichtlichen *effektiven Zahlbeitrag* bestimmen (lassen) !!

* [Die durch uns durchgeführten Berechnungen sind unabdingbar abhängig von der korrekten Eingabe

- der Deklaration des Anbieters

- des tatsächlichen Steuersatzes

und soweit Sie AN (Arbeitnehmer) sind

- der Zuzahlungsbetrag Ihres AG (Arbeitgebers)

Insofern sind die / ALLE Ergebnisse unsererseits ohne Gewähr und dienen lediglich einer allgemeinen, näherungsweisen Orientierung! --> Letztendlich bestimmt allein ein/Ihr Steuerberater und/oder - natürlich final - das Finanzamt den verbindlichen Entlastungsbetrag ! ]

>>> NAVIGATION [K+R intern] >>> Die Navigation zu den Versicherungsarten finden Sie ganz oben! >>>

|

||Wir über uns || Datenschutz || Anbieter Erst-Info || Anfrage-Bedingungen || Jobs || KONTAKT || |

|---|